‘가성비’ 찾는 2030 겨냥 SNS 마케팅 '활발'

다이소 판매 화장품 ‘인기’ … 팩 제품 주로 구매, 소비자 만족도 72%

2024 화장품 디지털 마케팅 동향 분석

[CMN 심재영 기자] 화장품 내수 시장은 엔데믹 이후 회복 기미를 보이고 있지만 완전히 회복되기까지는 좀 더 시간이 필요해 보인다.

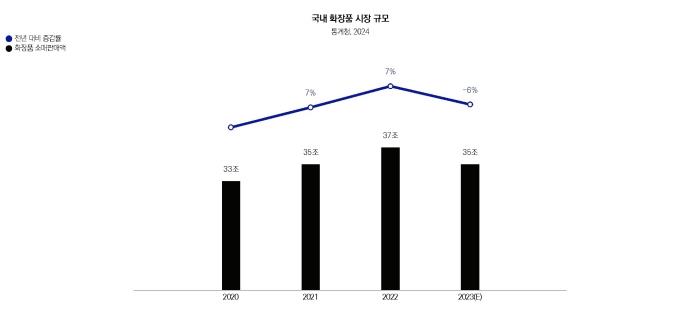

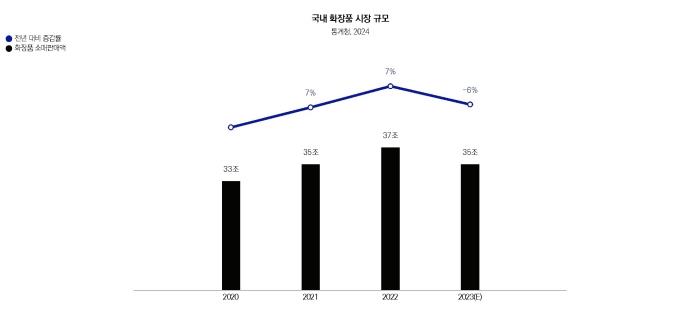

중국인 관광객 감소와 물가상승으로 인한 소비 심리 위축 등의 영향으로 지난해 국내 화장품 소비는 전년대비 마이너스를 기록했다. 통계청 최근 자료에 따르면 화장품 소매판매액은 2022년 37조 원에서 지난해 35조 원으로 6% 감소한 것으로 나타났다.

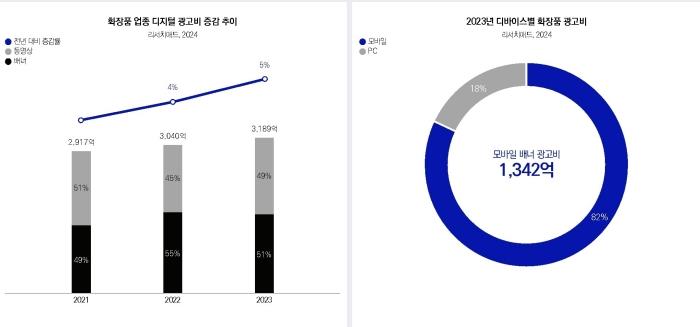

그럼에도 불구하고 화장품 업체들의 지난해 디지털 광고비 지출은 전년 대비 5% 증가했다. 화장품의 주 고객층인 2030세대를 겨냥한 SNS 동영상 광고 집행이 대폭 늘었기 때문이다.

화장품 소비자들은 주로 드럭스토어와 온라인을 통해 화장품을 구입하며 SNS를 통해 화장품에 대한 정보를 접한다.

또한, 고물가 기조가 계속되면서 가성비를 따지는 소비자가 많아짐에 따라 다이소에서 판매되는 화장품이 주목받고 있다. 다이소에서 화장품을 구매한 소비자들의 만족도는 72%로 높은 편이어서 화장품 업체들의 다이소 화장품 출시가 더욱 확대될 전망이다.

CJ ENM 계열 디지털 마케팅 기업 메조미디어(MezzoMedia)는 최근 2024 화장품 업종 분석 리포트를 통해 이같은 조사 결과를 발표했다.

화장품 디지털 광고 5% 증가

통계청 자료에 따르면 국내 화장품 소매판매액은 2020년 33조 원에서 2021년 35조 원, 2022년 37조 원으로 매년 7%씩 성장했으나 지난 해에는 35조 원을 기록, 전년대비 6% 감소했다.

중국인 관광객 감소와 물가상승으로 인한 소비 심리 위축 등의 요인이 영향을 미친 것으로 보인다.

이처럼 화장품 시장 규모는 다소 축소됐음에도 불구하고, 지난해 디지털 광고비는 전년 대비 증가한 것으로 나타났다.

특히 지난해는 전년에 비해 동영상 광고의 비중이 증가했으며, 배너 광고의 경우 대부분 모바일을 통해 집행하고 있는 것으로 조사됐다.

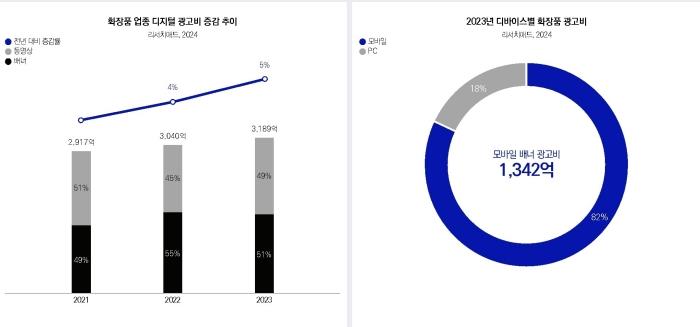

리서치애드의 최근 자료에 따르면 화장품업종 디지털 광고비는 2021년 2,917억 원에서 2022년 3,040억 원으로, 2023년 3,189억 원으로 매년 4~5%씩 증가했다. 이 중에서 동영상 광고의 비중은 2021년 51%에서 2022년 45%로 줄었다가 2023년에는 49%로 4%포인트 늘어났다.

지난해 디바이스별 화장품 광고비를 보면, 모바일의 비중이 82%(1,342억 원)로, PC 대비 압도적으로 높았다.

또한, 지난해에는 기초화장품과 색조화장품 모두 디지털 광고비가 증가한 것으로 집계됐다. 특히 2022년 감소했던 색조화장품 광고비는 지난해에 22% 반등했으며, 기초화장품에 비해 동영상 광고의 집행 비율이 높은 편이었다.

여성 기초화장품 디지털 광고비는 2021년 1,181억원에서 2022년에는 0.3% 증가한 1,185억 원이었으며, 2023년에는 9% 증가한 1,288억 원을 기록했다. 기초화장품 디지털광고는 배너 광고의 집행 비율이 53%로 동영상 광고(46%)보다 많았다.

여성 색조화장품 디지털 광고비는 2021년 335억 원에서 2022년 300억 원으로 줄었다가(-11%) 지난해에는 367억 원으로 22% 증가했다. 색조화장품 광고는 동영상이 52%로, 배너 광고보다 많았다.

다이소, 새 유통 채널로 부상

고물가 기조가 지속되면서 가성비를 추구하는 소비자가 많아지자 다이소에서 판매되는 화장품이 각광받기 시작했다. 화장품 업계는 다이소 전용 라인을 출시하고 합리적인 가격에 선보임으로써 알뜰족 소비자뿐만 아니라 잘파세대까지 사로잡고 있다.

VT코스메틱은 다이소 전용 ‘VT 리들샷’을 출시하고 시중 2~3만 원대의 제품을 3,000원에 판매하고 있다. 이 제품은 출시 2주 만에 초도물량이 완판됐고, 이후 연이은 매진사태가 빚어지고 있다.

더샘은 다이소 전용 스킨케어 브랜드 ‘드롭비’를 론칭했다. 높은 인기에 힘입어 비건 메이크업 라인 ‘드롭비 컬러즈’도 출시했다.

투쿨포스쿨도 데일리 음영 메이크업 브랜드 ‘태그’를 다이소에서 론칭해 화제가 됐다. 쿠션, 쉐딩, 블러셔 등 색조 제품을 3,000~5,000원에 판매하고 있다.

슬로우에이징 제품 출시 활발

자기관리도 ‘갓생’의 일종이라고 여기는 MZ세대를 중심으로, 노화를 부정하기 보다는 관리를 통해 천천히 늙어가자는 ‘슬로우에이징’ 트렌드가 확산됐다. 에이징케어를 원하는 연령이 어려짐에 따라 기업들은 2030세대를 타깃으로 주름탄력잡티모공 등 다양한 슬로우에이징 제품을 출시하고 있다.

아이소이는 ‘괄사 앰플스틱’을 출시했다. 탄력케어를 위한 앰플과 괄사가 결합된 제품으로, 구슬 모양의 어플리케이터를 롤링해 쉽고 간편하게 탄력 관리를 할 수 있다.

메디힐의 ‘레티놀 콜라겐 2종’은 주름과 피부 탄력을 개선할 수 있는 슬로우에이징 라인이다. 눈가 주름을 위한 아이패치 제품과 영양, 탄력, 결 정돈에 효과적인 탄력 패드로 구성돼 있다.

화장품 업계, ‘립’ 시장 주목

화장품 업계가 립 제품 개발 및 출시에 힘을 쏟으며 립 메이크업 제품의 카테고리가 점점 세분화되고 있다.

아모레퍼시픽과 LG생활건강도 립케어 시장을 새로운 개척지로 삼아 신규 카테고리 발굴에 나서고 있다.

아모레퍼시픽은 브랜드 ‘프리메라’를 통해 신제품 ‘립 세럼’을 출시했다. 이 제품은 고효능 스킨케어 성분인 레티놀을 함유해 입술 볼륨 증가에 도움을 준다. 보습감이 오래 지속돼 효과적인 립케어가 가능하다는 장점이 있다.

LG생활건강은 새로운 카테고리를 개척하고자 립케어 시장을 주목하고 있다. 고기능성 제품 ‘립세린’을 개발, 자사 16개 브랜드에서 출시할 계획이다. 각 브랜드별 타깃이 상이한 만큼 다른 컨셉과 기능을 적용해 차별화한다는 전략이다.

립라이너는 펜슬처럼 얇아 자연스럽게 입술 윤곽을 따라 그릴 수 있는 제품으로 클리오, 데이지크, 바닐라코, 더샘 등에서 제품을 출시하고 있다.

립플럼퍼는 입술 혈관을 확장시켜 일시적으로 입술을 도톰하고 윤기나게 만드는 제품으로, 어뮤즈, 바닐라코, 하트퍼센트, 에뛰드에서 관련 제품을 내놓고 있다.

소비자 주요 관심정보 ‘사용 후기’

메조미디어는 서울, 경기, 5대 광역시에 거주 중인 만 19세 ~ 49세 여성 총 429명을 대상으로 3월 5일부터 12일까지 일주일간 ‘화장품 업종 소비자의 구매 행태와 미디어 이용 행태 조사’를 진행했다.

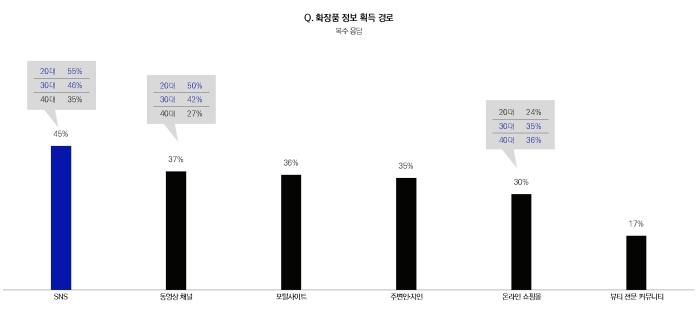

조사 결과 소비자들이 가장 많이 찾아보는 화장품 관련 정보는 ‘사용 후기’이며 주로 SNS를 통해 정보를 얻는 것으로 조사됐다. 중저가 화장품의 경우 ‘프로모션’에, 고가의 경우는 ‘브랜드’에 더 관심을 가지는 것으로 나타났다.

화장품 관심 정보는 사용 후기 > 프로모션 > 성분원료 > 브랜드제조사 > 제형발색 정보 > 전문가 TIP 순이었으며, 사용 후기의 경우 프리미엄 화장품은 68%, 중저가 화장품 72%가 선택했다. 프로모션의 경우는 프리미엄 화장품 54%, 중저가 화장품 38%로 조사됐다.

주로 SNS 통해 정보 획득

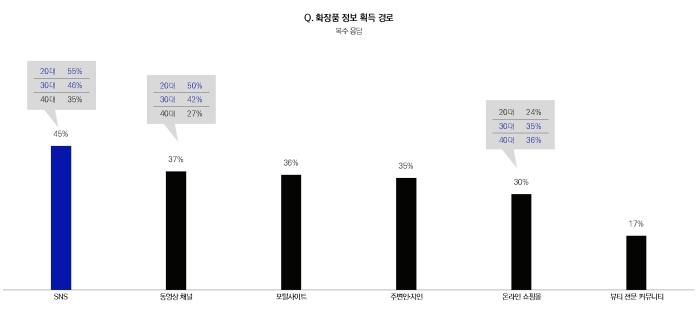

연령대별 정보 획득 경로는 SNS가 44%로 가장 높고, 동영상 채널 39%, 포털사이트 37%, 주변인지인 36%, 온라인 쇼핑몰 32% 순이었다.

20대는 SNS > 동영상 채널 > 포털사이트 > 주변인지인 > 뷰티 전문 앱 순이었으며, 30대는 SNS > 주변인지인 > 동영상 채널 > 포털사이트 > 온라인쇼핑몰로 집계됐다. 40대는 SNS를 제치고 온라인 쇼핑몰이 정보 획득 경로로 1순위를 차지했다. 온라인 쇼핑몰 > SNS > 포털사이트 > 주변인지인 > 동영상채널 순이었다.

가장 중요한 구매 고려 요인은 제품의 효능효과인 것으로 나타났다. 모든 연령대가 화장품을 구매할 때 효능, 효과를 가장 중요하게 생각하는 것으로 조사됐다. 2030세대는 가격에 민감한 편이지만, 40대는 브랜드제조사를 확인하는 비중이 크다.

드럭스토어온라인서 화장품 구입

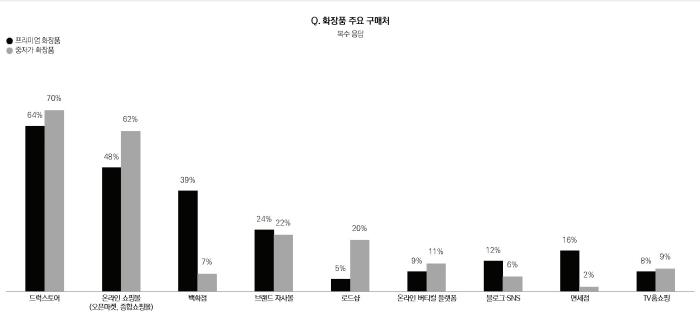

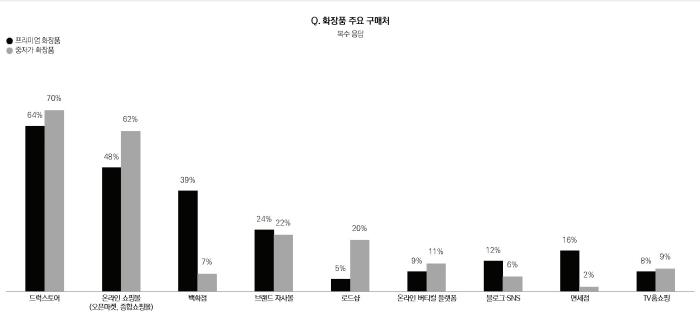

소비자들은 주로 드럭스토어나 온라인쇼핑몰에서 화장품을 구매하는 것으로 나타났다.

드럭스토어는 프리미엄 화장품 64%, 중저가 화장품 구매자 70%가 구매처로 선택했고, 온라인쇼핑몰은 프리미엄 48%, 중저가 62%가 구매처라고 답했다. 프리미엄 화장품은 백화점 39%, 면세점 16%로, 백화점과 면세점에서 주로 구입하는 것으로 조사됐다.

이와는 반대로 중저가 화장품은 백화점이 7%로 저조했지만 로드샵이 20%로 비교적 높았다. 브랜드 자사몰은 프리미엄이 24%, 중저가 22%를 기록했다.

또한, 이벤트나 프로모션이 화장품 구매에 큰 영향을 미치는 것으로 나타났다. 화장품 구매 시 이벤트프로모션이 영향을 미친다는 답변이 88%였고, 보통이다는 10%, 영향을 미치지 않는다는 답변은 2%에 불과했다.

구매에 영향을 주는 프로모션 종류는 가격할인과 1+1 증정이 각각 77%, 72%로 다른 프로모션 종류에 비해 압도적으로 높았다.

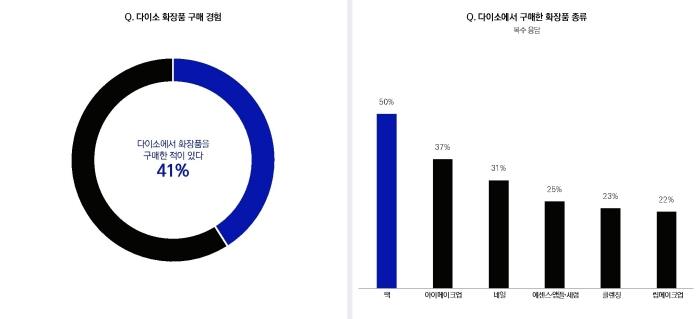

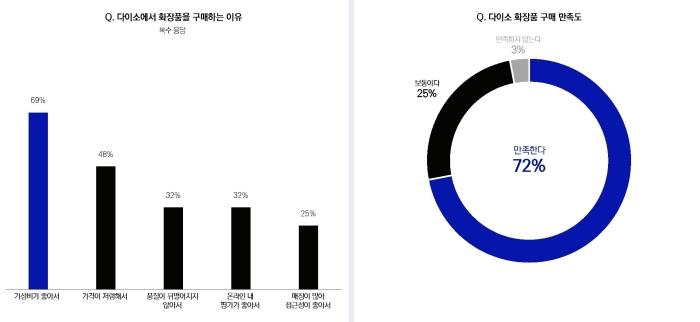

다이소 화장품 구매 경험

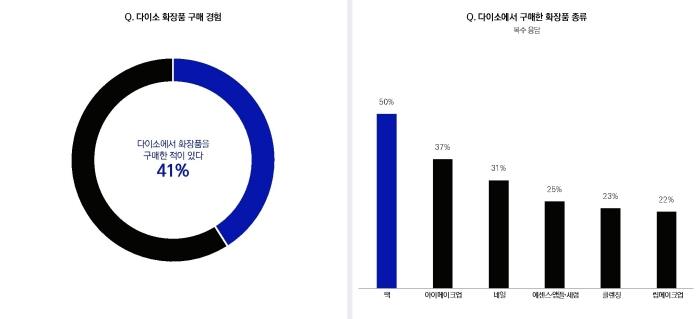

응답자의 41%가 다이소에서 화장품을 구매한 적이 있다고 답했다. 이들은 시트팩, 페이셜팩 등 팩 제품을 주로 구매한 것으로 나타났다. 다이소에서 구매한 화장품 종류는 팩이 50%를 차지해 가장 많았고, 아이메이크업(37%), 네일(31%), 에센스앰플세럼(25%), 클렌징(23%), 립메이크업(22%) 순이었다.

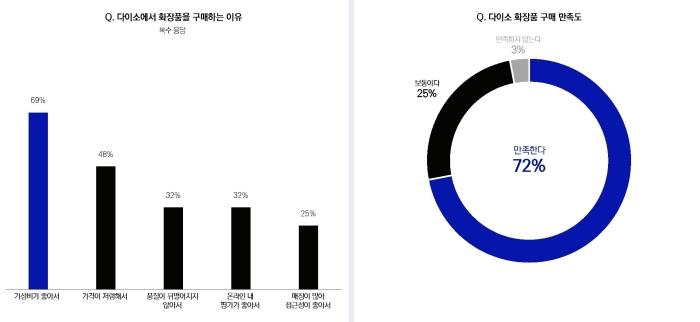

다이소에서 화장품을 구매한 경험자들은 ‘가격대비 성능이 좋아서’(69%) 다이소에서 화장품 산다고 답했다. 그 뒤를 이어 가격이 저렴해서란 답변이 48%, 품질이 뒤떨어지지 않아서와 온라인내 평가가 좋아서가 각각 32%, 매장이 많아 접근성이 좋아서 25% 순이었다.

가격적 메리트가 크게 작용해 만족도 또한 72%로 높은 편이었다. 다이소 화장품 구매에 만족한다는 답변이 72%, 보통이다 25%, 만족하지 않는다 3%로 집계됐다.

피부 고민 1위 ‘잡티미백’

평소 가지고 있는 피부 고민을 조사한 결과, 잡티미백(41%) 모공(40%) 피부 노화(37%) - 피부 탄력(31%), 유수분 밸런스(28%) 순으로 많았다.

연령별로는 2030세대의 경우 모공에 대한 고민이 특히 높은 것으로 나타났다.

20대는 모공 > 여드름트러블 > 유수분 밸런스 > 잡티미백 > 피부 진정 순이었으며, 30대는 모공 > 잡티미백 > 피부 탄력 > 피부 노화 > 유수분 밸런스 순으로 조사됐다. 40대는 잡티미백 > 피부 노화 > 피부 탄력 > 주름 > 모공 순이어서 2030세대와는 차이가 있었다.

또한, 조사 대상자의 54%는 탄력, 주름, 잡티 등을 케어하는 슬로우에이징 제품을 구매한 경험이 있다고 응답했다.

구매 경험률이 가장 높은 슬로우에이징 제품은 성분을 고농도로 농축한 에센스앰플세럼 종류였다. (70%) 그 뒤를 아이크림(50%), 크림(48%), 팩(43%), 선케어(39%), 스킨토너(29%)가 이었다.

이와 함께 화장품 소비자들은 기초화장, 색조화장 모두에서 립을 중요하게 생각하는 것으로 나타났다.

특히 색조화장에서는 립 컬러가 포인트가 되는 만큼 그 중요도를 더 크게 생각하고 있다. 기초화장 시 립케어가 중요하다는 응답이 69%, 색조화장 시 립메이크업이 중요하다는 응답이 75%로 집계됐다.

구매 경험률이 가장 높은 립제품 종류는 립밤이었다. 구매 경험이 있는 립제품 종류를 묻는 질문에 립밤은 90%가 선택했고, 립스틱 86%, 립글로즈 80%, 립틴트 79% 순으로 집계됐다.

립제품 구매 시 주요 고려 요인은 컬러가 58%로 제일 높았고, 발림성이 57%로 그 뒤를 이었다. 2030세대는 립 제품을 구매할 때 컬러를, 40대는 발림성을 가장 중요하게 생각하는 것으로 나타났다.

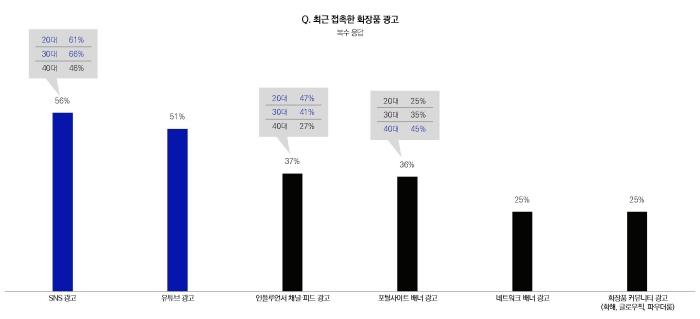

화장품 광고, SNS유튜브서 접촉

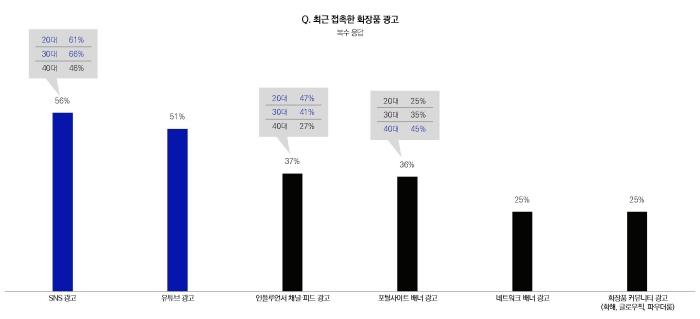

전 연령대 모두 SNS에서 화장품 광고를 가장 많이 접했으며, 특히 2030세대의 응답 비율이 높았다. 인플루언서 리뷰 광고는 2030세대에게 더 효과적이고, 40대는 배너 광고가 더 효과적인 것으로 조사됐다.

최근 접촉한 화장품 광고는 SNS 광고(56%) > 유튜브 광고(51%) > 인플루언서 채널피드 광고(37%) > 네트워크 배너 광고(25%) > 화장품 커뮤니티(화해, 글로우픽, 파우더룸) 광고(25%) 순으로 집계됐다.

응답자의 37%는 최근 3개월 내 디지털 광고를 보고 화장품을 구매한 적이 있다고 대답했으며, 20대 43%, 30대 35%, 40대 33%로, 연령이 낮을수록 그 비율이 더 높았다.

구매에 영향을 미친 광고 소재 유형을 묻는 질문에 ‘발림성발색 등 제품 자체의 특징을 드러내는 광고’라는 답변이 60%로 가장 많았다.

[CMN 심재영 기자] 화장품 내수 시장은 엔데믹 이후 회복 기미를 보이고 있지만 완전히 회복되기까지는 좀 더 시간이 필요해 보인다.

중국인 관광객 감소와 물가상승으로 인한 소비 심리 위축 등의 영향으로 지난해 국내 화장품 소비는 전년대비 마이너스를 기록했다. 통계청 최근 자료에 따르면 화장품 소매판매액은 2022년 37조 원에서 지난해 35조 원으로 6% 감소한 것으로 나타났다.

그럼에도 불구하고 화장품 업체들의 지난해 디지털 광고비 지출은 전년 대비 5% 증가했다. 화장품의 주 고객층인 2030세대를 겨냥한 SNS 동영상 광고 집행이 대폭 늘었기 때문이다.

화장품 소비자들은 주로 드럭스토어와 온라인을 통해 화장품을 구입하며 SNS를 통해 화장품에 대한 정보를 접한다.

또한, 고물가 기조가 계속되면서 가성비를 따지는 소비자가 많아짐에 따라 다이소에서 판매되는 화장품이 주목받고 있다. 다이소에서 화장품을 구매한 소비자들의 만족도는 72%로 높은 편이어서 화장품 업체들의 다이소 화장품 출시가 더욱 확대될 전망이다.

CJ ENM 계열 디지털 마케팅 기업 메조미디어(MezzoMedia)는 최근 2024 화장품 업종 분석 리포트를 통해 이같은 조사 결과를 발표했다.

화장품 디지털 광고 5% 증가

통계청 자료에 따르면 국내 화장품 소매판매액은 2020년 33조 원에서 2021년 35조 원, 2022년 37조 원으로 매년 7%씩 성장했으나 지난 해에는 35조 원을 기록, 전년대비 6% 감소했다.

중국인 관광객 감소와 물가상승으로 인한 소비 심리 위축 등의 요인이 영향을 미친 것으로 보인다.

이처럼 화장품 시장 규모는 다소 축소됐음에도 불구하고, 지난해 디지털 광고비는 전년 대비 증가한 것으로 나타났다.

특히 지난해는 전년에 비해 동영상 광고의 비중이 증가했으며, 배너 광고의 경우 대부분 모바일을 통해 집행하고 있는 것으로 조사됐다.

리서치애드의 최근 자료에 따르면 화장품업종 디지털 광고비는 2021년 2,917억 원에서 2022년 3,040억 원으로, 2023년 3,189억 원으로 매년 4~5%씩 증가했다. 이 중에서 동영상 광고의 비중은 2021년 51%에서 2022년 45%로 줄었다가 2023년에는 49%로 4%포인트 늘어났다.

지난해 디바이스별 화장품 광고비를 보면, 모바일의 비중이 82%(1,342억 원)로, PC 대비 압도적으로 높았다.

또한, 지난해에는 기초화장품과 색조화장품 모두 디지털 광고비가 증가한 것으로 집계됐다. 특히 2022년 감소했던 색조화장품 광고비는 지난해에 22% 반등했으며, 기초화장품에 비해 동영상 광고의 집행 비율이 높은 편이었다.

여성 기초화장품 디지털 광고비는 2021년 1,181억원에서 2022년에는 0.3% 증가한 1,185억 원이었으며, 2023년에는 9% 증가한 1,288억 원을 기록했다. 기초화장품 디지털광고는 배너 광고의 집행 비율이 53%로 동영상 광고(46%)보다 많았다.

여성 색조화장품 디지털 광고비는 2021년 335억 원에서 2022년 300억 원으로 줄었다가(-11%) 지난해에는 367억 원으로 22% 증가했다. 색조화장품 광고는 동영상이 52%로, 배너 광고보다 많았다.

다이소, 새 유통 채널로 부상

고물가 기조가 지속되면서 가성비를 추구하는 소비자가 많아지자 다이소에서 판매되는 화장품이 각광받기 시작했다. 화장품 업계는 다이소 전용 라인을 출시하고 합리적인 가격에 선보임으로써 알뜰족 소비자뿐만 아니라 잘파세대까지 사로잡고 있다.

VT코스메틱은 다이소 전용 ‘VT 리들샷’을 출시하고 시중 2~3만 원대의 제품을 3,000원에 판매하고 있다. 이 제품은 출시 2주 만에 초도물량이 완판됐고, 이후 연이은 매진사태가 빚어지고 있다.

더샘은 다이소 전용 스킨케어 브랜드 ‘드롭비’를 론칭했다. 높은 인기에 힘입어 비건 메이크업 라인 ‘드롭비 컬러즈’도 출시했다.

투쿨포스쿨도 데일리 음영 메이크업 브랜드 ‘태그’를 다이소에서 론칭해 화제가 됐다. 쿠션, 쉐딩, 블러셔 등 색조 제품을 3,000~5,000원에 판매하고 있다.

슬로우에이징 제품 출시 활발

자기관리도 ‘갓생’의 일종이라고 여기는 MZ세대를 중심으로, 노화를 부정하기 보다는 관리를 통해 천천히 늙어가자는 ‘슬로우에이징’ 트렌드가 확산됐다. 에이징케어를 원하는 연령이 어려짐에 따라 기업들은 2030세대를 타깃으로 주름탄력잡티모공 등 다양한 슬로우에이징 제품을 출시하고 있다.

아이소이는 ‘괄사 앰플스틱’을 출시했다. 탄력케어를 위한 앰플과 괄사가 결합된 제품으로, 구슬 모양의 어플리케이터를 롤링해 쉽고 간편하게 탄력 관리를 할 수 있다.

메디힐의 ‘레티놀 콜라겐 2종’은 주름과 피부 탄력을 개선할 수 있는 슬로우에이징 라인이다. 눈가 주름을 위한 아이패치 제품과 영양, 탄력, 결 정돈에 효과적인 탄력 패드로 구성돼 있다.

화장품 업계, ‘립’ 시장 주목

화장품 업계가 립 제품 개발 및 출시에 힘을 쏟으며 립 메이크업 제품의 카테고리가 점점 세분화되고 있다.

아모레퍼시픽과 LG생활건강도 립케어 시장을 새로운 개척지로 삼아 신규 카테고리 발굴에 나서고 있다.

아모레퍼시픽은 브랜드 ‘프리메라’를 통해 신제품 ‘립 세럼’을 출시했다. 이 제품은 고효능 스킨케어 성분인 레티놀을 함유해 입술 볼륨 증가에 도움을 준다. 보습감이 오래 지속돼 효과적인 립케어가 가능하다는 장점이 있다.

LG생활건강은 새로운 카테고리를 개척하고자 립케어 시장을 주목하고 있다. 고기능성 제품 ‘립세린’을 개발, 자사 16개 브랜드에서 출시할 계획이다. 각 브랜드별 타깃이 상이한 만큼 다른 컨셉과 기능을 적용해 차별화한다는 전략이다.

립라이너는 펜슬처럼 얇아 자연스럽게 입술 윤곽을 따라 그릴 수 있는 제품으로 클리오, 데이지크, 바닐라코, 더샘 등에서 제품을 출시하고 있다.

립플럼퍼는 입술 혈관을 확장시켜 일시적으로 입술을 도톰하고 윤기나게 만드는 제품으로, 어뮤즈, 바닐라코, 하트퍼센트, 에뛰드에서 관련 제품을 내놓고 있다.

소비자 주요 관심정보 ‘사용 후기’

메조미디어는 서울, 경기, 5대 광역시에 거주 중인 만 19세 ~ 49세 여성 총 429명을 대상으로 3월 5일부터 12일까지 일주일간 ‘화장품 업종 소비자의 구매 행태와 미디어 이용 행태 조사’를 진행했다.

조사 결과 소비자들이 가장 많이 찾아보는 화장품 관련 정보는 ‘사용 후기’이며 주로 SNS를 통해 정보를 얻는 것으로 조사됐다. 중저가 화장품의 경우 ‘프로모션’에, 고가의 경우는 ‘브랜드’에 더 관심을 가지는 것으로 나타났다.

화장품 관심 정보는 사용 후기 > 프로모션 > 성분원료 > 브랜드제조사 > 제형발색 정보 > 전문가 TIP 순이었으며, 사용 후기의 경우 프리미엄 화장품은 68%, 중저가 화장품 72%가 선택했다. 프로모션의 경우는 프리미엄 화장품 54%, 중저가 화장품 38%로 조사됐다.

주로 SNS 통해 정보 획득

연령대별 정보 획득 경로는 SNS가 44%로 가장 높고, 동영상 채널 39%, 포털사이트 37%, 주변인지인 36%, 온라인 쇼핑몰 32% 순이었다.

20대는 SNS > 동영상 채널 > 포털사이트 > 주변인지인 > 뷰티 전문 앱 순이었으며, 30대는 SNS > 주변인지인 > 동영상 채널 > 포털사이트 > 온라인쇼핑몰로 집계됐다. 40대는 SNS를 제치고 온라인 쇼핑몰이 정보 획득 경로로 1순위를 차지했다. 온라인 쇼핑몰 > SNS > 포털사이트 > 주변인지인 > 동영상채널 순이었다.

가장 중요한 구매 고려 요인은 제품의 효능효과인 것으로 나타났다. 모든 연령대가 화장품을 구매할 때 효능, 효과를 가장 중요하게 생각하는 것으로 조사됐다. 2030세대는 가격에 민감한 편이지만, 40대는 브랜드제조사를 확인하는 비중이 크다.

드럭스토어온라인서 화장품 구입

소비자들은 주로 드럭스토어나 온라인쇼핑몰에서 화장품을 구매하는 것으로 나타났다.

드럭스토어는 프리미엄 화장품 64%, 중저가 화장품 구매자 70%가 구매처로 선택했고, 온라인쇼핑몰은 프리미엄 48%, 중저가 62%가 구매처라고 답했다. 프리미엄 화장품은 백화점 39%, 면세점 16%로, 백화점과 면세점에서 주로 구입하는 것으로 조사됐다.

이와는 반대로 중저가 화장품은 백화점이 7%로 저조했지만 로드샵이 20%로 비교적 높았다. 브랜드 자사몰은 프리미엄이 24%, 중저가 22%를 기록했다.

또한, 이벤트나 프로모션이 화장품 구매에 큰 영향을 미치는 것으로 나타났다. 화장품 구매 시 이벤트프로모션이 영향을 미친다는 답변이 88%였고, 보통이다는 10%, 영향을 미치지 않는다는 답변은 2%에 불과했다.

구매에 영향을 주는 프로모션 종류는 가격할인과 1+1 증정이 각각 77%, 72%로 다른 프로모션 종류에 비해 압도적으로 높았다.

다이소 화장품 구매 경험

응답자의 41%가 다이소에서 화장품을 구매한 적이 있다고 답했다. 이들은 시트팩, 페이셜팩 등 팩 제품을 주로 구매한 것으로 나타났다. 다이소에서 구매한 화장품 종류는 팩이 50%를 차지해 가장 많았고, 아이메이크업(37%), 네일(31%), 에센스앰플세럼(25%), 클렌징(23%), 립메이크업(22%) 순이었다.

다이소에서 화장품을 구매한 경험자들은 ‘가격대비 성능이 좋아서’(69%) 다이소에서 화장품 산다고 답했다. 그 뒤를 이어 가격이 저렴해서란 답변이 48%, 품질이 뒤떨어지지 않아서와 온라인내 평가가 좋아서가 각각 32%, 매장이 많아 접근성이 좋아서 25% 순이었다.

가격적 메리트가 크게 작용해 만족도 또한 72%로 높은 편이었다. 다이소 화장품 구매에 만족한다는 답변이 72%, 보통이다 25%, 만족하지 않는다 3%로 집계됐다.

피부 고민 1위 ‘잡티미백’

평소 가지고 있는 피부 고민을 조사한 결과, 잡티미백(41%) 모공(40%) 피부 노화(37%) - 피부 탄력(31%), 유수분 밸런스(28%) 순으로 많았다.

연령별로는 2030세대의 경우 모공에 대한 고민이 특히 높은 것으로 나타났다.

20대는 모공 > 여드름트러블 > 유수분 밸런스 > 잡티미백 > 피부 진정 순이었으며, 30대는 모공 > 잡티미백 > 피부 탄력 > 피부 노화 > 유수분 밸런스 순으로 조사됐다. 40대는 잡티미백 > 피부 노화 > 피부 탄력 > 주름 > 모공 순이어서 2030세대와는 차이가 있었다.

또한, 조사 대상자의 54%는 탄력, 주름, 잡티 등을 케어하는 슬로우에이징 제품을 구매한 경험이 있다고 응답했다.

구매 경험률이 가장 높은 슬로우에이징 제품은 성분을 고농도로 농축한 에센스앰플세럼 종류였다. (70%) 그 뒤를 아이크림(50%), 크림(48%), 팩(43%), 선케어(39%), 스킨토너(29%)가 이었다.

이와 함께 화장품 소비자들은 기초화장, 색조화장 모두에서 립을 중요하게 생각하는 것으로 나타났다.

특히 색조화장에서는 립 컬러가 포인트가 되는 만큼 그 중요도를 더 크게 생각하고 있다. 기초화장 시 립케어가 중요하다는 응답이 69%, 색조화장 시 립메이크업이 중요하다는 응답이 75%로 집계됐다.

구매 경험률이 가장 높은 립제품 종류는 립밤이었다. 구매 경험이 있는 립제품 종류를 묻는 질문에 립밤은 90%가 선택했고, 립스틱 86%, 립글로즈 80%, 립틴트 79% 순으로 집계됐다.

립제품 구매 시 주요 고려 요인은 컬러가 58%로 제일 높았고, 발림성이 57%로 그 뒤를 이었다. 2030세대는 립 제품을 구매할 때 컬러를, 40대는 발림성을 가장 중요하게 생각하는 것으로 나타났다.

화장품 광고, SNS유튜브서 접촉

전 연령대 모두 SNS에서 화장품 광고를 가장 많이 접했으며, 특히 2030세대의 응답 비율이 높았다. 인플루언서 리뷰 광고는 2030세대에게 더 효과적이고, 40대는 배너 광고가 더 효과적인 것으로 조사됐다.

최근 접촉한 화장품 광고는 SNS 광고(56%) > 유튜브 광고(51%) > 인플루언서 채널피드 광고(37%) > 네트워크 배너 광고(25%) > 화장품 커뮤니티(화해, 글로우픽, 파우더룸) 광고(25%) 순으로 집계됐다.

응답자의 37%는 최근 3개월 내 디지털 광고를 보고 화장품을 구매한 적이 있다고 대답했으며, 20대 43%, 30대 35%, 40대 33%로, 연령이 낮을수록 그 비율이 더 높았다.

구매에 영향을 미친 광고 소재 유형을 묻는 질문에 ‘발림성발색 등 제품 자체의 특징을 드러내는 광고’라는 답변이 60%로 가장 많았다.

Copyright ⓒ cmn.co.kr, 무단 전재 및 재배포 금지

인기기사 TOP 10

.gif)

한메직협, 글로벌코리아뷰티협회와 업무협약 체결

한메직협, 글로벌코리아뷰티협회와 업무협약 체결 [동정] 애터미 6년 연속 일하기 좋은 기업 선정

[동정] 애터미 6년 연속 일하기 좋은 기업 선정 무지개맨션 브랜드 최초 협업 쿠션 출시

무지개맨션 브랜드 최초 협업 쿠션 출시 닥터지, 스킨케어급 선케어 구현 ‘PDRN 선세럼’

닥터지, 스킨케어급 선케어 구현 ‘PDRN 선세럼’ 아모레, ‘2026 밋유어뷰티 클래스’ 참여기관 모집

아모레, ‘2026 밋유어뷰티 클래스’ 참여기관 모집 아이소이, 새로운 뮤즈로 킥플립 ‘계훈’ 발탁

아이소이, 새로운 뮤즈로 킥플립 ‘계훈’ 발탁 ‘페탈 드롭 리퀴드 블러쉬’ S/S 신규 컬러 출시

‘페탈 드롭 리퀴드 블러쉬’ S/S 신규 컬러 출시 연우, 친환경 기술 앞세워 ‘파리 패키징 위크’ 혁신상

연우, 친환경 기술 앞세워 ‘파리 패키징 위크’ 혁신상 맥스클리닉, ‘엑소좀 PDRN 아이크림’ 출시

맥스클리닉, ‘엑소좀 PDRN 아이크림’ 출시 코스맥스, 인니서 생애주기별 웰니스 솔루션 제시

코스맥스, 인니서 생애주기별 웰니스 솔루션 제시